- M&A

- 大槻代表に聞く!新たなファンドコンセプトを持つAtoG Capital本格始動!!

大槻代表に聞く!新たなファンドコンセプトを持つAtoG Capital本格始動!!

2024年9月、日本M&Aセンターグループの一員として新たな一歩を踏み出した「株式会社AtoG Capital」。日本初のファンドコンセプトを持つ会社ですが、どのようなコンセプトなのか、その取り組みや設立への想いをAtoG Capital 代表取締役の大槻 昌彦さんに聞きました。

※会社設立は2023年12月、ファンドの1号ファンド設立は9月20日、出資実行完了は2024年10月23日。

日本企業が新興国企業に進出するサポートを

――AtoG Capitalの概要を教えてください。

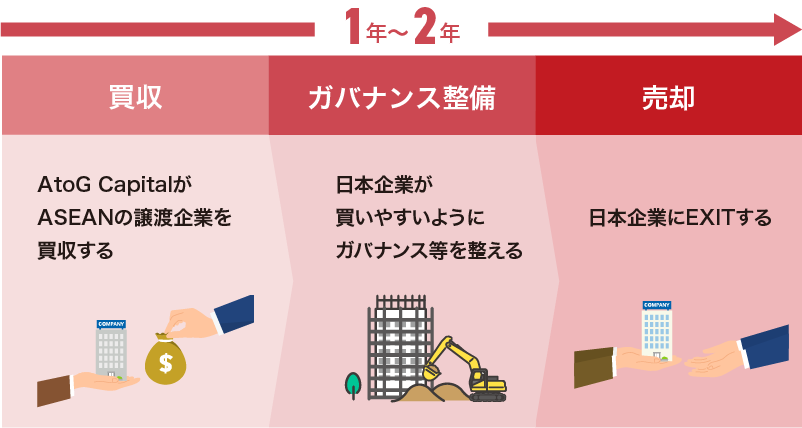

AtoG Capitalは「ASEAN to Global」の略称で、投資を通じてクロスボーダーM&Aのハードルを下げることにより新興国企業の成長と日本企業の海外進出を支援することをコンセプトにしたファンドです。具体的には、ASEANの譲渡企業をターゲットに投資を行い、日本企業へEXITを行うことでIN-OUT型M&Aの推進を図ります。

日本企業による新興国企業の買収時には、財務諸表の透明性、経済環境の変動の激しさ、商習慣のギャップ、言語・文化の壁など多くのハードルがあります。そのようなハードルを投資を通じて整備することで解消し、日本企業がM&Aを活用して新興国企業に進出できるようサポートするのがAtoG Capitalです。

――AtoG Capitalはなぜ設立されたのでしょうか。

日本M&Aセンターは、2016年に海外進出してから8年が経ち、クロスボーダーM&Aの成約件数も増えています。

その中でシンガポールは、コンプライアンスやガバナンスがしっかりしていて日本企業が進出しやすい国の一つです。シンガポールの中小企業は、決算書の透明性・信頼性が高く、国際基準のガバナンスを有しているため、日本企業は安心感を持ってM&Aできるといわれています。

一方、ベトナムやインドネシアは、成長性が非常に高く魅力的な市場ですが、法務、税務、労務、環境、商習慣などあらゆる面で、日本の上場企業と基準が異なります。国によって考え方が違うので、たとえば日本では違反でもその国では適法ということもあります。

しかしそのような問題があると、日本の上場企業にとっては、現地企業を買収する上でのハードルとなります。その結果、買収に長い月日を要し、その間のリスクやチーム維持コストが増大してしまいます。最終的に買収に至ることのできない場合も少なくありません。そこで、日本企業が海外、特に新興国に安心してスムーズに進出するサポートができないか考え、誕生したのがAtoG Capitalです。

AtoG CapitalがASEANの企業を買収して、ガバナンス等を整えた上で日本企業に売却することにより、日本企業は安心してASEAN進出を行うことが可能になります。

現在、ASEANの中堅中小企業においても日本と同様に、後継者不在によるM&Aニーズが高まっております。そして、そういった企業は譲渡先として日本企業を志向するケースも非常に多い状況です。だからこそ今、私たちAtoG CapitalがクロスボーダーM&Aのハードルを下げ、促進していきたいと考えています。

ガバナンスのギャップを埋めることが主な目的

――一般的なPEファンドとどう違うのでしょうか。

AtoG Capitalは、一般的なグロース(企業成長)を目的としたファンドではなく、対象企業と日本企業とのガバナンスのギャップを埋めることを主な目的としたファンドです。出資後は既存の経営陣には残っていただきグロース(企業成長)に専念してもらいつつ、ファンドメンバーがガバナンス面の整備を担います。PEファンドでは一般的に保有期間は3年~5年といわれますが、AtoG Capitalではより短期間でガバナンスを整備しEXITを行うことを目指します。

――1号ファンドについて教えてください。

9月26日、シャングリ・ラ東京でAtoG Capital 1号案件として出資するマレーシア・クアラルンプールの機械商社「CK MAC Global Sdn. Bhd.」との資本業務提携を祝うM&A成約式を行いました。CK MAC Global Sdn. Bhd.はマレーシアのローカルマーケットにて産業用機械を販売しており、サプライヤーとして日系企業とも多く取引を行っている企業です。日系企業との提携を望まれている中で、本件投資にいたることができました。

1号ファンドについては、限定的な日系金融機関と共同で組成しており、本件1件のみの投資となります。

――同じような事業を行っている同業他社はありますか。

私たちもどこか参考になるところはないかと探しましたが、世界を見ても情報がありませんでした。そもそもクロスボーダーの中小企業向けファンドがほとんどないと思います。

――AtoG Capitalでの夢はなんですか。

日本企業の海外進出を推進することです。日本企業はこれから海外進出しなければいけないと考えていますが、ハードルも高いので、AtoG Capitalを通してASEANの新興国に進出しやすくなれば嬉しいです。

これからは上場企業だけでなく、オーナー企業もコンプライアンスやガバナンスが厳しくなり海外進出が難しくなるので、そういった意味でも社会的な意味が非常に強いファンドになると思っています。来年度2号ファンドを作ろうと思っていて、50億円を目標額に考えています。

M&Aマガジンより転載 大槻代表に聞く!新たなファンドコンセプトを持つAtoG Capital本格始動!!

――――――――――――――――――――――――――――――――――――――――

プロフィール

日本M&Aセンター 専務取締役 大槻 昌彦(おおつき・まさひこ)

1970年生まれ。東京都出身。

住友銀行(現 三井住友銀行)にて上場企業、中堅企業に対するソリューション営業に従事し、2006 年日本 M&A センター入社。主に譲受企業側のアドバイザーとして数多くの M&Aに携わり、日本 M&A センター(現 日本 M&A センターホールディングス)の東証一部上場(現 東証プライム)に主力メンバーとして大きく貢献。譲受企業となる一般事業法人の情報開発を主なミッションとする法人事業本部を新設。

現在は、主に以下事業の管掌、及びその他投資先会社におけるボードメンバーを兼任している。

①フィナンシャル事業(PE ファンド、サーチファンド、ベンチャーキャピタル、クロスボーダーファンド)、②海外事業、③大手金融機関との提携事業、④日本 M&A センター九州管掌役員。

趣味は、葉巻とゴルフ。

この記事を読んだあなたにおすすめ

新着記事

Work&Life2026/2/16

Work&Life2026/2/16【ベビーシッター補助活用】制度を活用しながら仕事に打ち込む新米パパの体験談・工藤颯太さん

Event2026/2/12

Event2026/2/122040年に労働力人口が2割減に 「『8割経済問題』に向けた企業の成長戦略プロジェクト」発足発表会を開催

People2026/2/12

People2026/2/12仕事もスポーツも!言い訳しない両立術・助川 左門さん

Event2026/2/9

Event2026/2/9ニューヨーク&ベトナムへ!2025年度優秀者研修旅行「Another Sky」レポート

People2026/2/6

People2026/2/6【西日本支社上期MVP】現場とマネジメント両立の心構え・永田 雄嗣さん

新着記事一覧へ

%20%E3%81%AE%E3%82%B3%E3%83%94%E3%83%BC.jpg)